タイヤ市場規模

タイヤ市場に関する当社の調査レポートによると、市場は予測期間中に約 7.08% の CAGR で成長し、2036 年までに約 2882 億米ドルに達すると予想されています。さらに、2023 年のタイヤ市場規模は約 1268 億米ドルと記録されています。

タイヤ市場分析

市場の定義

ホイールのリムを外側から覆うために使用される車両の円形の部品をタイヤと呼びます。 この外側のカバーは、車両と路面の間にトラクションを提供します。 また、製造時にゴムが使用されているため、車両の衝撃を吸収し衝撃を軽減する柔軟なクッション性も備えています。

タイヤ市場の成長要因

当社のタイヤ市場分析によると、主な成長要因の一部は次のとおりです:

- 車両の平均寿命と軽自動車の年間走行距離の向上– 現在、道路インフラや走行条件の改善、技術の進歩などの要因により、車両の平均寿命は向上しています。

- (FHWA) によると、国内のホイールベースの短い小型車両は 2019 年に平均 11,599 マイル走行しました。車両の寿命の向上に伴う走行距離の増加により、タイヤの持続可能性と性能が注目され、それによって新製品の開発と市場の成長が促進されています。

- 温室効果ガス排出量を削減するための厳しい政府規制– 世界中の政府は、タイヤをより環境に優しく、より燃費効率の高いものにするために、厳格な規則や規制を制定しています。 大気汚染を軽減し、温室効果ガス (GHG) 排出を最小限に抑えることを目的とした規制もあります。たとえば、米国環境保護庁(EPA)は 2021 年 12 月に、小型トラックと乗用車に対する連邦温室効果ガス(GHG)排出基準を最終決定しました。 これらの基準はこれまでで最も野心的なものと言われており、2050 年までに 30 億トンを超える GHG の排出を回避すると予想されています。

最新発表

- 2023 年 7 月、Continental AG は、タイヤの 65% が持続可能な素材で構成されたプレミアム タイヤである UltraContact NXT の生産を開始したと発表しました。

- 2023年9月、MichelinはSony Pictures movie Gran Turismoのオフィシャルタイヤパートナーになったと発表しました。

市場課題

自動車用タイヤの製造は、最も重要な原材料である合成ゴムおよび天然ゴムの価格変動により、最大の課題に直面すると予想されます。 さらに、タイヤ市場の成長は、これらの原材料や、カーボンブラック、可塑剤、生地などのその他の原材料の供給にも影響を受けます。

サンプル納品物ショーケース

- 調査競合他社と業界リーダー

- 過去のデータに基づく予測

- 会社の収益シェアモデル

- 地域市場分析

- 市場傾向分析

タイヤ市場レポートの洞察

|

レポート洞察 |

|

|

CAGR |

7.08% |

|

予測年 |

2024-2036年 |

|

基準年 |

2023年 |

|

予測年の市場価値 |

約2882億米ドル |

タイヤ市場セグメント

当社は、タイヤ市場に関連するさまざまなセグメントにおける需要と機会を説明する調査を実施しました。 当社は季節、アプリケーション、車種別、リムサイズ、タイヤタイプ、エンドユーザー、流通チャネル、デザインごとに市場を分割しました。

タイヤのタイプに基づいて、タイヤ市場はチューブレスとチューブに分類されています。 当社のデータ洞察によると、チューブレス タイプのタイヤは、その高い耐熱性により、予測期間の終わりまでに最大の市場シェアを最大 67% 保持すると予想されます。

チューブを装着したタイヤは、高速で走行する乗用車に使用されると内部の圧力が上昇します。 これにより、タイヤチューブ内の圧力が上昇し、最終的にはタイヤチューブの破裂につながります。 しかし、ラジアルタイヤはチューブレスであり、タイヤとリム自体の間に気密シールを使用して空気が充填されます。 これにより、細いチューブを使用した場合よりも多くの空気を保持できるようになり、耐熱性も向上します。

タイヤ市場はデザインセグメントによってラジアルタイヤとバイアスタイヤに分類されています。 当社の市場予測によると、ラジアルタイヤのサブセグメントは、その高い柔軟性と強度により、最大の市場シェアを最大 67% 保持すると予想されます。 これらのタイヤは、衝撃、衝撃、衝突を吸収することにより、より良い乗り心地と快適さを提供します。

さらに、ラジアルタイヤはより多くの機械動力を地面に伝達するため、燃料の節約と生産性の向上に役立ちます。 これらの要因により、乗用車におけるラジアルタイヤの採用が増加し、市場の成長に貢献しています。

|

季節 |

|

|

アプリケーション |

|

|

車種 |

|

|

リム サイズ |

|

|

タイヤのタイプ |

|

|

エンドユーザー |

|

|

流通チャネル |

|

|

デザイン |

|

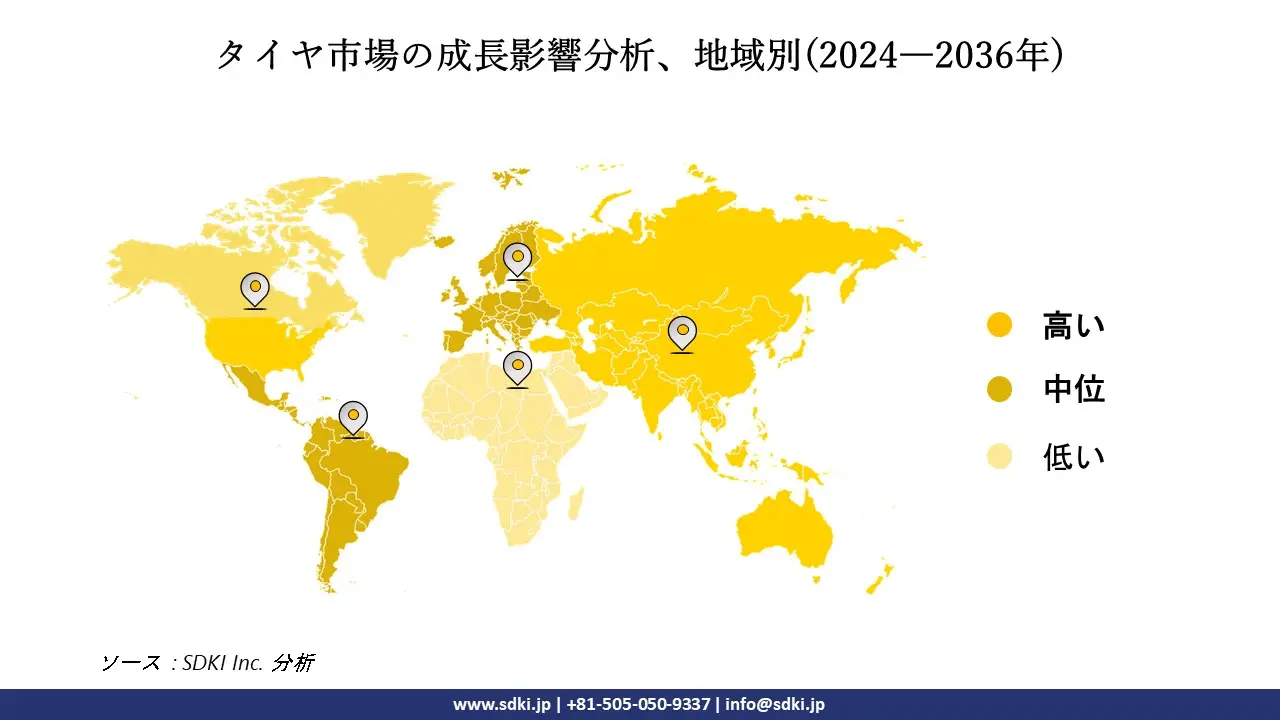

タイヤ市場動向分析と将来予測:地域概要

アジア太平洋地域は、この地域での大規模な乗用車の生産と販売により、2036年末までに最大のタイヤ市場シェアを最大35%保持すると予想されています。この地域は、予測期間中に最も顕著な市場成長率を示すはずです。 たとえば、2023年10月、インド自動車工業会(SIAM)は、2023年7月から9月にかけてインド国内で乗用車が10,74,189台販売されたと発表しました。

同様に、日本における自動車生産量の多さにより、新車用タイヤの需要が高まると予想されます。 たとえば、2021 年と 2022 年に日本では約 800 万台の自動車が連続して生産されたことが観察されています。

|

北米 |

|

|

ヨーロッパ |

|

|

アジア太平洋地域 |

|

|

ラテンアメリカ |

|

|

中東とアフリカ |

|

北米ももう 1 つの地域市場であり、予測期間の終わりまでに最大 27% の大きな市場シェアを保持すると予想されます。 北米では快適性と安全性を目的とした先進的なタイヤに対する高い需要が、地域市場の成長に大きな役割を果たしています。 たとえば、2023 年 9 月、Bridgestone Americasは、new Bridgestone Potenza Sport AS tireでポテンザのラインナップを拡大したと発表しました。

超高性能、冬季性能の向上、優れたウェット性能を発揮するオールシーズン新製品として発表されました。 さらに、この製品にはタイヤの寿命を延ばすための同社独自の技術であるPeakLifeポリマーも組み込まれています。 さらに、先進タイヤの採用に関連した規制や政府の支援により、北米のタイヤ市場も成長するはずです。

タイヤ調査の場所

北米(米国およびカナダ)、ラテンアメリカ(ブラジル、メキシコ、アルゼンチン、その他のラテンアメリカ)、ヨーロッパ(英国、ドイツ、フランス、イタリア、スペイン、ハンガリー、ベルギー、オランダおよびルクセンブルグ、NORDIC(フィンランド、スウェーデン、ノルウェー) 、デンマーク)、アイルランド、スイス、オーストリア、ポーランド、トルコ、ロシア、その他のヨーロッパ)、ポーランド、トルコ、ロシア、その他のヨーロッパ)、アジア太平洋(中国、インド、日本、韓国、シンガポール、インドネシア、マレーシア) 、オーストラリア、ニュージーランド、その他のアジア太平洋地域)、中東およびアフリカ(イスラエル、GCC(サウジアラビア、UAE、バーレーン、クウェート、カタール、オマーン)、北アフリカ、南アフリカ、その他の中東およびアフリカ

競争力ランドスケープ

世界のタイヤ市場の成長に重要な役割を果たす主要な主要企業には、Continental AG、 Cooper Tire and Rubber Company、Goodyear Tire およびRubber Company、Hankook Tire and Technology Co, Ltd、MRF LIMITEDなどが含まれます。 また、日本のタイヤ市場トップ5は、dgestone Corporation、 Sumitomo Rubber Industries, Ltd、 Yokohama Rubber Co, Ltd、 Toyo Tire Japan Co, LtdおよびNippon Michelin Tire Co, Ltdなどです。 この調査には、世界のタイヤ市場分析レポートの詳細な競合分析、企業概要、最近の動向、およびこれらの主要企業の主要な市場戦略が含まれています。

タイヤ主な主要プレーヤー

主要な市場プレーヤーの分析

1

Continental AG

2

Cooper Tire and Rubber Company

3

Rubber Company

4

Goodyear Tire

5

MRF LIMITED

日本市場のトップ 5 プレーヤー

1

dgestone Corporation

2

Sumitomo Rubber Industries

3

Yokohama Rubber Co

4

Toyo Tire Japan

5

Nippon Michelin Tire Co